※インスタから来た人は右上「…」から”外部で開く”と便利(閉じても続きから読めます)

高卒でも20代で1,000万円は可能

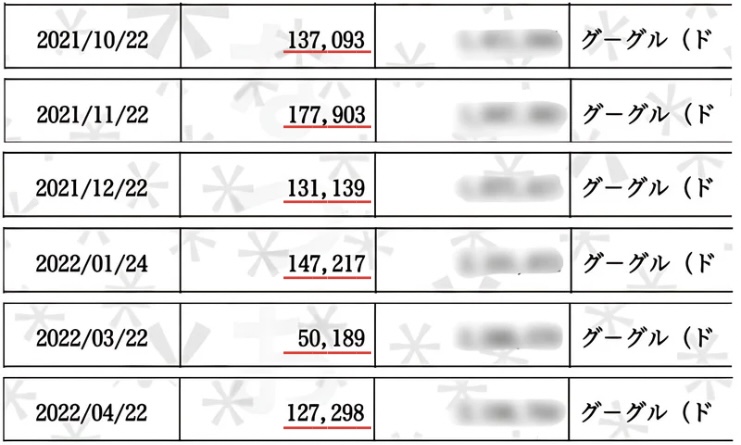

僕は高卒で、特別な才能もない普通の会社員です。それでも、26歳でお金の勉強を始め、29歳で資産1000万達成。31歳の現在、資産は1,500万円を超えました。以下、僕のマネーフォワード(家計簿アプリ)のスクショ画像です👇

貯蓄って地道なもんで、この結果は決して一夜にして得られたものではありません。

この記事では、僕が実際に行ってきた「貯める」「使う」「増やす」「稼ぐ」の4つのステップを、具体的かつ実践的にお伝えします。特別な才能がなくても、再現可能な方法です。ぜひ参考にしてみてください。

なぜ僕が1,500万円貯められたのか?全体像と考え方をシェアします

当たり前ですが、資産形成の基本は「収入を増やし、支出を減らし、その差額を投資で増やす」ことです。僕の場合、この基本に沿って、以下の4ステップで資産を築いてきました。

①貯める:災害や病気など、もしもの時の「生活を守る資金」を確保する

②使う:人生の幸せの為にお金を有効に使い、無駄遣いを減らす

③増やす:投資を通じて資産を増加させる

④稼ぐ:収入自体を増やす

これらを順番に、具体的な方法とともに解説していきます。

①貯める|仕組みを作れば誰でも貯まる

先取り貯金が9割。貯金が苦手な人こそ自動化すべし

貯金が苦手な人に共通するのは、「余ったお金を貯金しよう」と考えていることです。しかし、実際には「余ったお金」はなかなか生まれません。よく言われる事ですが、やはり有効なのが、先取り貯金です。

「お金はある分全て使ってしまう」のが人間の性質。(心理学のパーキンソンの法則)

人間の性質的に見ても、やはり先取り貯金が有効です。

具体的な方法👇

- 給与振込口座から、毎月一定額を貯蓄用口座に自動振替設定をする

➡毎月の給与から〇万円を「貯蓄用口座に自動的に移す」設定をします。 - 残ったお金で生活する習慣をつける

➡先に貯金分を差し引くことで、残ったお金でやりくりする意識が生まれます。

先取り貯金を取り入れることで、無理なく貯金が習慣化されます。

固定費を最適化せよ。保険・通信費・家賃がカギ

支出を減らす最も効果的な方法は、固定費の見直しです。特に以下の項目は、大きな節約効果が期待できます。

- 保険

👉必要最低限の保障に絞り、無駄な保険料を削減します。僕の場合、月々の保険料を2万5,000円以上カットしました。 - 通信費

👉格安SIMへの乗り換えなどで、月々の通信費を削減します。 - 家賃・ローン

👉収入に見合った住居に移ったり、ローン借り換えで金利を下げることで、負担を軽減します。

当たり前の話ですが、固定費を見直すことで、毎月の支出をストレスゼロで大幅に減らすことが可能です。

「自分の幸せ」と「節約」が交差するちょうど良い妥協点を見つけましょう。

ここから、固定費削減(保険・スマホ・Wi-Fi・住宅ローン)のおすすめサービスを5つだけ、ダダダダーっと紹介していきます。

僕が選んだ最適解なので、気になるものがあれば、ぜひサービス利用を検討してください。

保険の見直し

保険の見直しは結論、「自分でネット契約」もしくは「マネーキャリア」がおすすめ。

保険って、家計の中でもかなり割合の大きな支出。

誰でもできる合理的な保険の見直し方についてもっと知りたい人はこちらの記事をご覧ください👇

スマホは「速さ」も大事に

スマホは数々乗り換えた経験がありますが、「安いけど遅い」ものが大半。

「安くて速くてギガも充分」のコスパ抜群なahamo(アハモ)がおすすめです。

ahamo(アハモ)は「安くて速いし大容量」のシンプルなコスパモデルです。

容量30GB&5分通話無料のシンプルな1プラン→月2970円(税込)

👉ahamoはコチラから乗り換えできます。(お持ちのスマホそのままでOK)

Wi-Fi【安さ×速さのコスパで選ぶ】

おうちのWi-Fiは「安さ」と「速さ」のコスパバランスを意識して選ぶのがおすすめ。

業界最安水準なのに、高速回線の「v6プラス」をオプション料0円で標準装備している「GMOとくとくBB光」がおすすめです。

Wi-Fi契約にありがちな「2年契約」などの、契約期間の縛りもありません。

いつ解約しても解約違約金の請求は発生しないのも安心ポイントです。

ただし、工事費のキャッシュバック期間などを考慮すると、実質的に3年は使い続けるのが無難。

👉GMOとくとくBB光はコチラから公式サイトへ飛べます。

3年以内に引っ越すかも。と言う方は、GMOとくとくBB光よりも、excite MEC光がおすすめ。

料金は、excite MEC光の方がGMOとくとくBB光より少し安く、契約期間の縛りもありません。

ぶっちゃけ個人的に「速度より安さを重視したい」という事であればGMOとくとくBB光よりもexcite MEC光の方がおすすめです。

(基本的にはGMOとくとくBBの方が速度が安定、ただしexcite MEC光も充分に快適な速度)

さらに工事費の分割キャッシュバックなど、GMOとくとくBB光のような「実質的な縛り」期間もないので、3年以内におうちの引越しを考えている人や「速くて安い」Wi-Fiを探してるならexcite MEC光一択です。

👉excite MEC光はコチラから飛べます。

住宅ローン【生活水準を変えずに1度見直すだけ】

住宅ローンの金利も生活の中で大きなコスト。

「モゲチェック」で自分に合った最適なローンを無料で一括比較するところから始めましょう。

自分の条件に合った銀行を一括比較するサービスもあり、さらにモゲチェックだけの特別優遇金利もあるので、「自分がどれだけ安くなるか」5分で住宅ローン診断してみてはいかがでしょうか?

すでにローン返済中で借り換えを検討する人は

👉コチラから住宅ローン診断できます

これからの購入を検討する人は

👉コチラから住宅ローン診断できます

以上、「貯める」のに役立つ僕のおすすめサービス5つです。

固定費は、たった1度見直せばその先はストレスフリーで節約できます。

色々乗換えて、サービスを試しまくった僕が厳選したものなので、乗り換え手続きが面倒な気持ちもあるとは思いますが、良ければ1つずつ家計を整えてみてはいかがでしょうか??

車はリセールの高い“軽自動車”が理想。見栄っぱりはコスパ最悪

車は便利な反面、維持費が高くつくものです。特に見栄を張って高級車を所有すると、その分支出も増加します。日本に住んでいて、100キロも200キロも出るスポーツカーなどは現実的には不要です。(かっこいいけどね)

僕は車が必要な生活でしたが、軽自動車を選択したことで、購入費用や維持費を抑えられています。

軽自動車のメリット

- 購入費用が安い

初期投資を抑えられる - 燃費が良い

ガソリン代の節約につながる - 税金や保険料が安い

維持費全般が低コスト

見栄よりも実用性を重視することで、無駄な支出を減らし、貯蓄のスピードを加速できます。

本当に大きな車が必要?

通勤で毎日使う?使わない?

カーシェアや電車じゃだめ?

──こうやって1つ1つ問い直すことが、お金を守る第一歩です。

「見た目」より、「家計の中身」が人生に安心感を作る。

これは、見栄のための出費を削った自分だからこそ、今強く言えることです。

もし車購入を検討している場合、出来れば売る時も高く売れる(=リセールが高い)NBOXなどの人気車種を選びましょう。

貯める最大のコツは、“仕組み化”と“思考のクセ”を変えること

ここまでをまとめると、「貯める」力は、努力ではなく“設計”で決まります。

- 給与から自動的に先取りで貯める

- 固定費を一度だけでも見直す

- 高額な消費(保険・車・家)に冷静な目を持つ

この3つをやるだけで、「いつの間にかお金が残る」状態が作れます。

そしてもうひとつ大事な視点が、「見える化」。

僕自身、家計簿アプリで月の支出を見えるようにしたことで、

「このままじゃヤバい」と気づき、価値観が一変しました。

見える=コントロールできる。

見えない=無意識に奪われていく。

この感覚の違いが、“いつまで経ってもお金が貯まらない人”と、“じわじわ資産を積み上げる人”の分かれ道です。

②使う|お金は“幸福のため”に使え。科学的な証明を知る

経験・自己投資がお金の使い方として正解

「どうせ貯めても、使わなきゃ意味がない」──たしかにその通り。

でも大切なのは、“どう使うか”なんです。

人はお金を使うとき、2種類の使い方をしています👇

①地位財(ちいざい):人と比較して得られる満足。

例:ブランド品、高級車、高級時計、見せびらかすSNS投稿 など

②非地位財(ひちいざい):比較とは関係ない、内面的な幸福。

例:旅行、趣味、家族との時間、スキルアップ、健康への投資 など

心理学では、ブランド物などの地位財は「一瞬だけの快楽」で終わるのに対し、

旅行などの非地位財は「長期的に幸福度が続く」と言われています。

ハーバード大学の研究では、「年収と幸福の関係は7万5000ドルあたりで頭打ちになる」とされています。

つまり、ある程度の収入や物を手に入れたあとは、“何を持っているか”よりも“どう生きているか”の方が大事になるということ。

「迷ったら、自分の未来に投資」

お金は「未来の自分を育てる道具」でもあります。

僕自身、お金の使い方を変えたきっかけは、たった1,500円の本を買ったことでした。

『難しいことはわかりませんがお金の増やし方を教えてください。』(山崎元)

この一冊との出会いが、すべてのはじまり。

それから「学び」にお金を使うようになり、知識が習慣を変え、習慣が人生を変えました。

この本、かなり読みやすいので、普段本を読まない人にもおススメです👇

そして「自己投資にお金を使う」といっても、何も10万円のセミナーに行く必要はありません。

- 読書

- 資格取得

- 健康管理(食事、運動、睡眠)

- 人との時間を大切にすること

どれも、今日から少額で始められる“未来への投資”です。

浪費=今の自分のためだけの支出

投資=未来の自分のための支出

こうやって区別できるようになると、お金を使うことへの迷いがなくなります。

ちなみに以下は、僕が公開している「ChatGPTとnoteを使って月5万円以上稼ぐロードマップ」です。

有料noteですが、興味ある方は買う価値あります。

良ければ自己投資として活用してください👇

③増やす|初心者でもできるシンプルな投資戦略

僕がやっている投資は基本これだけ

投資というと、「難しそう」「リスクが怖い」と思われがちですが、

僕がやっていることは、めちゃくちゃシンプルです。

やっていることはこれだけ👇

・投資信託「eMAXIS Slim 全世界株式(オルカン)」を

・毎月NISAとiDeCoで積立購入、余裕があれば一括買い

・基本、買ったら放置でほったらかし運用

楽天証券で旧NISAをやっていた頃(2020〜2023年)も同じ方針でしたし、

今SBI証券に移行したあとも、方針は一貫しています。

「いろいろ選ばない・迷わない・手間をかけない」

これが、僕の“増やす”における絶対ルール。

NISAするなら、手数料の安い楽天証券かSBI証券がおすすめ、

iDeCoやるなら現状マネックス証券がおすすめです。

楽天証券の公式サイトは👉コチラ

SBI証券の公式サイトは👉コチラ

マネックス証券のiDeCo申し込みは👉コチラ

楽天証券の口座開設ロードマップ【画像付き】はこの記事👇

SBI証券の口座開設ロードマップ【画像付き】はこの記事👇

iDeCoやるならマネックス証券がおすすめな理由はこの記事👇

なぜ“全世界株式インデックス”だけでいいのか?

投資初心者がまず悩むのが、「何を買えばいいか?」。

僕も最初そうでした。でも、投資についてめっちゃ勉強したり、調べれば調べるほど、最終的な結論はシンプルになりました。

その結論というのが「NISAはオルカン1本」。

あとは「オルカン」と「現金」の比率のみでリスク管理する方法です。

NISAは「オルカン1本」が合理的な5つの理由

①世界経済は、常に成長している(人口増加・技術の進歩・消費の拡大)

②どの国が伸びるか予想できない

→ 伸びた国が自動で資産配分比率に反映される

③リスク管理で金(ゴールド)や債券を混ぜるのもアリだけど、成長力は株式がピカイチ

④米SPIVAレポートでも、「アクティブファンドの大半が10年以内にオルカンのような市場平均(インデックス)に負ける」と報告されている

⑤専門投資家でも無いのに情報を追い続けるのは大変だし、ストレスになる

→オルカンなら「積立設定→放置」で世界経済の成長を待つだけでOKなので、効率的なのに精神的にも楽で時間も奪われない

つまり👇👇👇

「勝とうとしない投資こそ、結果的に勝つ投資」なんです。

暴落は「ご褒美」だと考えるマインドセット

投資に慣れていない人は、相場が下がると不安になりますよね。

でも、本質は逆です。

暴落=バーゲンセール。

むしろ「積立は止めずに、追加で買いたい」と思えるチャンスです。

そして投資で大事なのは、「やめないこと」。

勝つのではなく、“残ること”こそが最強なのは歴史が証明済みなんです。

僕も最近の下落相場で、「チャンス!」と思い、いくらか一括で買い増しました

特に、まだ投資を始めてない人にとって、最近の下落相場は超ラッキーチャンスです。

上がり続けていた株価も1年前の水準に戻った今、迷ってた人はNISAを始めましょう👇

④稼ぐ|収入UPは貯蓄速度を2倍・3倍にする最強の手段

副業・転職・共働きで”資産は加速する“

どれだけ節約しても、限界はあります。

だからこそ、収入アップは「貯める力を一気に押し上げる最大のレバレッジ」になるんです。

僕自身も副業にチャレンジする事で、資産スピードが加速しました。

副業(事業収入を狙うのがおすすめ)

会社に縛られず収入アップを狙うなら副業をしましょう。

特別なスキルが無くても「小さく始めてみる事が大事」と思います。継続さえすれば必ず実になります。

- YouTube(難易度:高 収益性:高)

- Instagramの発信(難易度:中 収益性:中)

- note(難易度:中 収益性:高)(👈今一番おすすめ)

これらのように、初期費用無しでできる副業がおすすめです。

ちなみに僕、事業としてYoutubeとInstagramである程度の収益化に成功した事があります。

(めっちゃ頑張って燃え尽きたので、今はnote中心、インスタは自分のペースで投稿中です。)

現在、おすすめの副業はnoteです。誰でもやり方を間違えずに継続さえすれば収益化できます。

先ほども紹介しましたが、僕自身のnoteではAIを使った「ズボラでも月5万目指せるnote副業のやり方」を有料販売中です👇

少し高いと感じても、このやり方で稼いで回収すれば安い。

本当に有益な内容となっていますので、興味のある方はぜひご購入下さい。

転職

次に、思い切って転職するのも手です。

「今の会社で、この先10年働いても給料は上がらない」

そう気づいたタイミングで、業界を絞って転職活動を開始するのが吉です。

もし月収が5万円UPすれば、5年で300万円の価値です。

ダラダラ未来の無い会社に居座るよりも「このままじゃダメだ!」と動く事こそが、結果的にあなたの市場価値を上げる事にもなります。

これからAIが発展していく世界で、いろんな仕事がAIに奪われていくといわれています。

今後30年~50年を視野に入れると、やはり「IT系」が収入を伸ばしやすい傾向にあります。

転職のコツは「仕事ができるようになる事」ではなく「儲かってる業界に入ること」です。

共働き(家計の安定性UP+貯蓄効率倍増)

そして地味に大きかったのは、共働きという選択。

- 生活費が分担できる

- どちらかの収入が途切れても家計は回る

- 固定費を2人でシェアできるので、可処分所得が増える

「2人で働く」という選択は、お金のためだけじゃなく、

人生設計の幅を広げるという意味でも最強でした。

「共働き最強説」その理由と注意点

共働きすれば、ほぼ確実に資産形成が加速します。

でも、注意点がある。それは──

「夫婦でお金の価値観をすり合わせる」こと。

どちらか一方が浪費家だったり、目的がバラバラだと、

せっかく稼いでも「お互いただ使って終わる」だけになります。

だから、うちは定期的に「家計会議」を開いています。

- どんな目的でお金を使うか?

- 子どもが生まれたら、何にいくらかかるか?

- 老後に必要なお金をどう準備するか?

正直、最初は気まずい話題でした。

でも、避けていたら、いつかすれ違いが起こってもっと気まずい状態になっていたと思います。

お金の価値観がズレたまま結婚生活に入ると、9割モメる

お金って各個人にとっても、めちゃくちゃ大事ですよね?

夫婦でお金の話をすることは、人生の質を大きく左右すると思います。

「お金の話って、なんか気まずい…」

僕もそう思って、最初は避けてました。だけど、話さなかったことで損してたと気づきました。

結婚生活って、「共同経営」みたいなもんです。

- どっちが家計管理をする?

- 貯金の目的や目標は?

- 子どもの教育費、どうする?

- 保険の役割分担は?

こういったことを話し合わずにスタートすると、

どこかで“見えないズレ”が生まれて、あとから揉めます。

この「夫婦1年目のお金の教科書(夫婦生活はお金の愛称で決まる!)」という書籍、読みやすく内容も充実してるのでおすすめです。

(画像クリックで商品ページ)

僕たち夫婦は、比較的穏やかに話し合いできるタイプなのでモメる事は無かったけど、価値観をすり合わせていく作業は実際大変でした。

だけど、一度腹を割って話し合ってからは、家計も改善したし、精神的にもかなり安定しました。

お金を貯めるスキルよりも、

「一緒に考える」っていう姿勢が、家族の安心を作る。

それが「夫婦とお金」に関する僕の結論です。

まとめ|1,000万円は、地道でも確実に手が届くライン

最初の100万円が、人生の転機になる

僕が本気で変わったのは、「100万円」を超えたときでした。

それまで、通帳の残高はいつも数万円。

ボーナスが入っても、数ヶ月で消えてた。

でも、毎月の積立を淡々と続け、支出を見直し、

副業にもチャレンジして…

気がついたら、100万円が貯まってたんです。

そのとき、こう思いました。

「自分にもできた。たぶん、もっとやれる。」

100万円って、「自信」の境界線だと思います。

ここを超えると、視界が変わる。

お金の不安が減って、人生に“選択肢”が増える。

そして、その積み重ねが500万円になり、1000万円になった──

というのが、僕のリアルです。

「自分にもできそう」と思えたら、始めるタイミングです

最後に、この記事を読んでくれたあなたに贈りたいのは、

「才能も、特別なスキルもなくていい。再現できる道があるよ」ということ。

今日からでもできる“1000万貯める7ステップ”はこれです👇

今日から始める「なつお流|1000万貯める7ステップ」

- 固定費を見直す

→ 保険・通信費・住宅ローンをチェックして“今の生活”を変えずに出費を減らす - 先取り貯金を設定する

→ 3万円でも5千円でも良いので給与口座から自動で貯蓄口座に振り替える - お金を「見栄」ではなく「幸福」のために使う

→大切な人との経験や、自己投資に使って人生を充実させる - 証券口座を開設し、積立を始める

→ 全世界株式インデックス(オルカン)でOK。放置でOK。悩まないが最強。 - 読書やnoteなどで自己投資して、稼ぐ力を磨く

→Youtube、Instagram、noteなど、何でもいいので事業を始めてみる - 夫婦でお金の話し合いをする

→お互いの価値観をすり合わせて”ズレ”を無くすことで、喧嘩も減る - まずは100万円を目指す

→100万円が貯まった頃には、すでに家計管理が上達している状態に。

人生は急には変わりません。

でも、仕組みを作れば、少しずつ上手くいき始める。

口座開設?先取り貯金?自己投資?

未来の自分のために、今日の5分だけ頑張ってみてください。

僕もまだまだ勉強中です。一緒に進んでいきましょう。

さいごに

最後まで読んでいただきありがとうございました。

インスタの普段の投稿にいいねやコメントをもらえるとすごく励みになります!

(投稿を続けるモチベーションが下がってる時、1つのいいねがめっちゃ力になります)

応援よろしくお願いします🙇♂️

最も優先度の高い

保険の見直し方や証券口座開設についての記事、再度載せておきます👇

もし「AIを使ったnote副業」に興味ある方は下の画像から僕の記事に飛べます👇

こちらも良ければどうぞ。

コメント